- ブラックは基本消費者金融から借入できない

- ただし審査が柔軟な中小系を選べばブラックでも借入できる可能性がある

- 中小消費者金融によっては、無利息期間があるところも!

信用情報に傷がついている方のなかには、必要なお金が足りずに借り入れをしたい方もいるでしょう。

過去に金融事故を起こしている場合、「ブラックでもお金を借りられる方法はないのだろうか」と考えるときもあるのではないでしょうか。

結論からお伝えすると、中小消費者金融であればブラックの方でも、お金を借りられる可能性があります。あきらめずにぜひ、申し込んでみましょう。

本記事では、ブラックになる原因や自身の信用情報を調べる方法、ブラックでもお金を借りられる中小消費者金融などを解説します。

信用情報に傷がついていてもお金を借りたい方や、おすすめの方法を知りたい方は、ぜひ参考にしてみてください。

【目的別】大手カードローン会社比較表

| 大手会社 | 注目ポイント | 融資時間 | 審査時間 | 公式サイト |

|---|---|---|---|---|

プロミス | 最短3分※2の スピード融資 簡単診断する | 最短3分※2 | 最短3分※2 | 詳細を見る |

SMBCモビット | クレカ会社 が運営 独自の審査が 期待できる 簡単診断する | 最短60分※3 | 10秒簡易審査 | 詳細を見る |

アコム | 新規貸付率が 39.4〜44.7%と 他社より高め※4 簡単診断する | 最短20分※1 | 最短30分 | 詳細を見る |

アイフル | 銀行傘下でない 独立した業者 他社より柔軟な審査が期待できる 簡単診断する | 最短18分※1 | 最短18分※1 | 詳細を見る |

飯田道子(ファイナンシャル・プランナー)

保有資格:1級ファイナンシャル・プランニング技能士/証券外務員Ⅱ種/宅地建物取引士合格者/福祉住環境コーディネーター2級/整理収納アドバイザー1級/ヒューネラル・アドバイザー(JA)/インバウンド・コーチ(英語)

【プロフィール】

CFP認定者。海外生活ジャーナリスト。金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっている。海外移住にも対応しており、特にカナダや韓国への移住相談や金融・保険情報を得意としている。

ブラックとは?

そもそもブラックとはどのような状態を指しているのでしょうか。

本項では、ブラックが何を指すのかについて詳しく解説します。

信用情報機関に金融事故情報が登録されている状態のこと

| 信用情報機関 | 主に加盟している金融機関 |

|---|---|

| JICC | ・クレジットカード会社 ・消費者金融 ・銀行 |

| CIC | ・クレジットカード会社 ・消費者金融 ・銀行 |

| KSC | ・銀行 |

ブラックとは、次に挙げる3つの信用情報機関に金融事故情報が登録されている状態のことを言います。

CICとJICC(日本信用情報機構)が主に加入している金融機関は、クレジットカード会社や消費者金融、銀行です。

KSC(全国銀行個人信用情報センター)は全国銀行協会が設置、運営している個人信用情報機関となります。

CICとJICCに大きな違いはありませんが、KSCは銀行が中心であることを把握しておきましょう。

一度事故情報が登録されると5年〜10年はブラックのまま

| 長期間の延滞 | 代位弁済 | 債務整理 | |

|---|---|---|---|

| JICC | 延滞解消から5年 | 5年 | 5年 |

| CIC | 延滞解消から5年 | 5年 | 5年 |

| KSC | 5年 | 5年 | 5〜10年 |

一度事故情報が登録されると、信用情報機関により5〜10年間はブラックの状態が続きます。

数年経てば情報が消えると考えている方も多いですが、長い場合は10年間ブラックの状態が続くため、注意してください。

多くの場合5年で解消されますが、KSCに債務整理の情報が登録された場合、最長で10年ブラックの状態が続く点に気を付けましょう。

信用情報機関への登録で受ける影響は、基本消費者金融から借入できないことの他にもさまざまなものがあるため、注意が必要です。

ブラックでも借りられるのは本当?

ブラックでも中小消費者金融であれば、お金を借りられる可能性があります。

ただし信用情報に傷がついているため一般の方より審査は通りづらく、銀行のカードローンから借り入れるのは難しいでしょう。

中小消費者金融や銀行のカードローンについて解説します。

中小金融機関はブラックの方も融資対象ではある

中小金融機関は、大手金融機関と比較して審査基準が柔軟です。そのため、ブラックの方も融資対象になる可能性があります。

大手金融機関とは異なり、中小金融機関は担当者が返済能力や利用目的などを考慮して審査をおこないます。

ときには態度や人柄、会話の雰囲気などを考慮することもあるでしょう。

審査を通過できれば、ブラックでもお金を借りられる可能性は残されています。

ただし審査基準は決して甘くないため、安易に中小金融機関からお金を借りられると考えるのは危険でしょう。

ブラックの状態でカードローンの利用を考えている方は、本記事で紹介する対処法を参考に、中小金融機関の審査通過率を高めていきましょう。

銀行系カードローンは審査が厳しい

一般的に銀行系カードローンを利用するためには、厳格な審査基準をクリアする必要があります。

「信用情報」「利用者の属性」「借入状況」などを点数化するスコアリングで、各項目の点数を基準に審査の合否を判断します。

ブラックなら機械的に否決されてしまうため、債務状況を整理できていないなかでの銀行系カードローン利用は、不可能と考えた方がよいでしょう。

お金を借りたい場合、自身の信用情報から金融事故の履歴が削除されるまでは、銀行系のカードローン以外から借り入れる必要があります。

銀行系カードローンの種類や審査基準について詳しく知りたい方は「銀行カードローンのおすすめ15選を比較紹介!」もチェックしてみましょう。

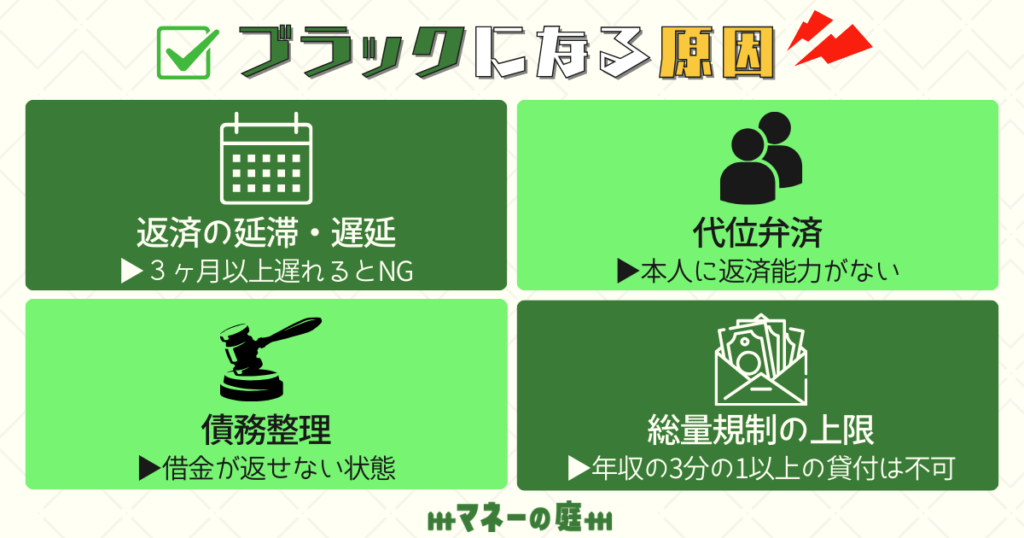

ブラックになる原因

ブラックになる原因には、次に挙げる4つがあります。

- 返済の延滞や遅延

- 代位弁済

- 債務整理

- 総量規制の上限

上記に当てはまる方は、信用情報がブラックの状態です。1つずつ解説するため、当てはまるか確認しましょう。

返済の延滞・遅延があった

ブラックになる方の多くが返済の延滞や遅延が原因です。

延滞とは返済日までに決められた金額を返済できない状態であり、遅延は返済が遅れてしまう状態を指しています。

一般的に返済期日から3か月経過して返済できない場合は金融事故扱いになり、ブラックに登録されると理解しておきましょう。

返済の延滞や遅延は、借り入れ以外も対象です。

たとえばスマートフォン代の支払いや、住居の家賃の支払いなども対象のため、支払いを忘れており知らない間にブラック入りしている方もいます。

過去に借り入れや何らかの支払いを延滞、遅延している方は、ブラックの可能性が高い状態です。

代位弁済

代位弁済とは、借主が借り入れをしたにもかかわらず、何らかの事情で返済できなくなり、代わりに第三者が借り入れを返済することです。

本人に返済能力がないことを証明しているため、ブラックになります。

一般的に保証会社がおこなう代位弁済は、借主を救済する制度ではありません。

あくまでも貸主を保護する目的の制度のため、第三者が借主の代わりに借り入れを返済したあとは、借主が第三者に返済する必要があります。

保証会社に一括返済を求められるケースもあるため注意しましょう。

債務整理

債務整理をおこなうとブラックになります。債務整理には次の3つの種類があるため、それぞれの特徴を確認しましょう。

■任意整理

利息をカットして元本を返済する手続き

■個人再生

借金を大幅に減額し返済する手続き

■自己破産

借金の返済義務を免除する手続き

また登録される信用情報機関により、次のとおりブラックになる期間は異なります。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| JICC | 5年 | 5年 | 5年 |

| CIC | 5年 | 5年 | 10年 |

| KSC | 5年 | 10年 | 10年 |

債務整理をする場合は債務整理の種類をよく考え、自身に最適な方法を選ぶ必要があるでしょう。

総量規制の上限に達している

総量規制とは「貸金業者は借主の年収の3分の1以上の金額を貸し付けてはいけない」と貸金業法内で定められているルールのことを指します。

貸金業者とは消費者金融やクレジットカード会社であり、銀行や信用金庫などの組織は貸金業者ではないため、総量規制の対象ではありません。

たとえば大手消費者金融であるアコムで、年収600万円の方が借り入れる際は、最大でも200万円までしか借り入れられない決まりです。

金融事故と聞くと支払いの遅延や延滞を想像する方も多くいます。

しかし総量規制の上限に達している状態では審査に100%通らないため、遅延や延滞のみでなく総量規制の上限もブラックといえます。

そもそも本当にブラック?信用情報を調べる方法

自身がブラックか確認する方法は次のとおりです。

- 情報の開示請求をおこなう

- 開示請求で得られる情報を確認

- 消費者金融や銀行が加盟している信用情報機関を確認

情報の開示請求はインターネットで手続き可能です。自身の信用情報は、開示請求で得られる情報を確認しましょう。

情報の開示請求をおこなう

| 各機関 | 各手数料 | 開示日数 | 受付時間 | 必要書類 |

|---|---|---|---|---|

| JICC | 1,000円 | 即日 | 365日※1 | 運転免許証/パスポート/在留カード/特別永住者証明書/マイナンバーカードなど |

| CIC | 500円 | 即日 | 8:00~21:45 | 特になし |

| KSC | 1,000円 | 1週間から10日ほど | 公式サイトに記載なし | 運転免許証/パスポート/在留カード/特別永住者証明書/マイナンバーカードなど |

情報の開示請求は個人でもおこなえますが、信用情報機関により必要書類や開示までの日数が変わります。

上記はインターネット上から開示する場合の情報です。

郵送でも開示できますが、開示まで1週間以上かかる場合が多いためおすすめできません。

自身の状況を早く知りたい方はインターネット上から請求しましょう。

開示請求で得られる情報

信用情報機関に開示請求を依頼すると、主に次に挙げる情報が得られます。

- クレジットカード情報

- 申し込み情報

- 利用記録

新規に申し込みをしたクレジットカードの情報や過去に利用した情報、契約内容や支払い状況、残債額が確認できます。

保有期間が経過したものは抹消されるため、過去にブラック入りした方も5~10年経過すれば情報が抹消されます。

なお、信用情報機関により確認できる情報が異なります。

自身の利用したい借り入れ先がどの信用情報機関に加盟しているのか確認したうえで、最適な信用情報機関に開示請求しましょう。

主な消費者金融や銀行が加盟している信用情報機関

一例として、主な消費者金融や銀行が加盟している信用情報機関を紹介します。

■アイフル

JICC/CIC

■プロミス

JICC/CIC

■三井住友銀行

KSC

■楽天銀行

JICC/KSC

■イオン銀行

JICC/CIC/KSC

上記のとおり、消費者金融や銀行により加盟している信用情報機関が異なるため、加盟していない信用情報機関へ開示請求すると手数料が無駄になります。

事前に自身が利用したい借り入れ先が加入している信用情報機関を確認したうえで、最適な機関に情報開示請求してください。

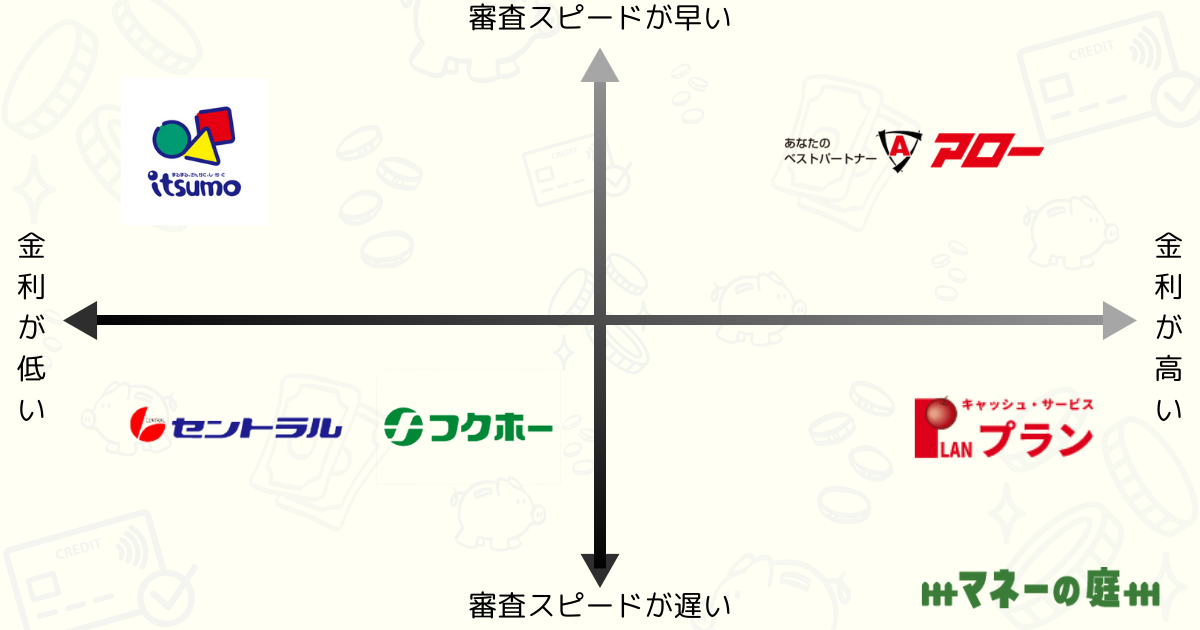

【ブラック必見!】借りられる可能性のある消費者金融5選

ブラックでも借り入れられる可能性のある消費者金融は、上記5つです。

紹介する消費者金融であれば、ブラックでも借り入れられる可能性があるため、審査が不安な方も利用を検討しましょう。

セントラル

セントラルは創業50年の消費者金融です。

平日の14時までに申し込むと即日融資できるため、ブラックの状態でもすぐに現金を借り入れたい方は、14時までに申し込みましょう。

セントラルは過去に金融事故を起こした方でも、現在は十分な収入がある方や就労している方は借り入れできる可能性があります。

借り入れ額は1万円から1,000円単位で決められます。高額な借り入れではなく、少額のみ借り入れたい方も安心して利用してください。

またセブン銀行で利用できる、Cカードが利用できる点も特徴です。

全国のセブンイレブンに設置されているセブン銀行で借り入れや返済ができるため、手間がかかりません。

フクホー

フクホーは申込条件に年齢の上限を設けておらず、幅広い層に対して融資をおこなう点が特徴です。

実際に「ブラックでも借りられた」との口コミが多く見受けられます。

フクホーは現在の返済能力を重要視した独自の審査プロセスを採用しているため、過去に問題がある方でも、審査に通過する可能性があります。

フクホーの最低返済額は2,000円であり、多額のお金がない場合でも気軽に利用できます。

少額から返済したい方は、フクホーを検討してみてください。

アロー

アローは申し込みに関する手続きがWeb上ですべて完結します。自宅への郵便物の郵送もないため、家族にバレる心配がありません。

他社からの借り入れ件数が4件までの場合、多重債務状態でも審査通過の可能性があるため、ブラックの方は検討してみてもよいでしょう。

また公式サイトでは、融資可能なのかを3秒で診断できるシミュレーション機能が利用できます。

毎月の返済シミュレーションできる機能もあるため、気になる方は利用しましょう。

審査は最短45分で完了します。審査完了まで数日待つ必要のある会社もあるため、すぐに借り入れたい方に向いている消費者金融です。

いつも

いつもは24時間365日振り込みに対応しているため、いつでも現金を借り入れられます。

振込の時間が決められている消費者金融も多いため、好みの時間に借り入れたい方に最適です。

いつもは大手の消費者金融様と比べて審査が甘いわけではありませんが、どのような状況の方でも門前払いをせず、柔軟に対応してもらえます。

書類の情報のみにとらわれず、申込者の今の状態を確認して審査をおこなうため、信用情報に傷がついている方でも借り入れられる場合があります。

カードや郵送物が自宅に届かないため、誰にもバレることなく契約できる点も特徴です。

プラン

プランは極度貸付を採用しています。極度貸付とは、上限額以内であれば何度でも借り入れられる仕組みです。

たとえば30万円が上限で20万円を借り入れる場合は、好みのタイミングで追加の10万円を借りられます。

利便性が高いため、極度貸付の仕組みが最適な方は利用しましょう。

ブラック状態でかつ返済能力が不足している場合、審査に通過するのは難しいかもしれません。

しかしプランは自己破産を経験した人であっても、現在の収入が安定しており返済能力に問題がない場合、融資を検討する可能性があります。

消費者金融以外で即日お金を作る・借りる方法

消費者金融以外で即日にお金が必要な場合は、上記4つの方法がおすすめです。

ほかの方法も検討したい方は、参考にしてください。

家族や友人を頼る

少額の場合、家族や友人に事情を説明すれば、お金を借してくれることも多いでしょう。

また無審査で借りられるメリットのほか、無利息で借りられる可能性もあります。

ただし信頼関係がある場合でも、個人間での金銭の貸し借りにはリスクも存在します。

返済が遅れたり相手の連絡を無視したりすると関係が悪化し、友人を失う可能性もあるため注意が必要です。

家族や友人からお金を借りる場合は、トラブルを避けるためにも慎重に計画し、契約書を作成するなどして、滞りなく返済していきましょう。

生命保険の契約者貸付制度を利用する

生命保険には、解約した際に解約返戻金と呼ばれるお金が戻る商品があります。

解約返戻金を担保に、保険会社から融資を受けられる制度が契約者貸付制度です。

借り入れの上限は解約返戻金の7~8割程度が一般的なため、高額の解約返戻金を得られる保険商品を選んでいる方ほど、多額の融資を受けられます。

契約者貸付制度を利用する場合、保険を解約しなくても必要な資金を手に入れられる点がメリットです。

ただし契約者貸付制度を利用できるのは、終身保険や養老保険などの解約返戻金が存在する保険に限られます。

質屋に預ける

質屋は品物を預けて現金を借り入れ、元金と利息を支払えば預けた品物を返してもらえる仕組みです。

返済できない場合は、預けた品物が売られてしまいます。

質屋に預けられる品物の一例は次のとおりです。

- 時計

- ブランドバッグ

- カメラ

- パソコン

- ブランド財布

預ける品物により借りられる金額が高くなるため、高額な借り入れを希望する方は、価値のある品物を預けなければなりません。

消費者金融から借り入れる場合と異なり、返済できない場合でも信用情報に傷がつきません。

また預けている品物が売られるデメリットしかないため、ブラックが不安な方でも利用できます。

クレジットカードのキャッシング枠を利用する

消費者金融からの借り入れではなく、クレジットカードのキャッシング枠を利用する方法もあります。

クレジットカードにはショッピング枠のみでなくキャッシュング枠もあり、消費者金融を利用しなくても現金の借り入れが可能です。

クレジットカードによりキャッシング枠を申し込む必要がありますが、すでに設定されている場合もあります。

自身が利用しているクレジットカードに、キャッシュング枠が設定されているか確認してみましょう。

不用品を売る

自宅にある不用品を売ると、消費者金融でお金を借りなくてもお金を作れます。

メルカリやラクマなどのフリマアプリで売れるものの一例は、次のとおりです。

- スマートフォン

- パソコン

- 洋服

- バッグ

- 本や漫画

自身では不要だと考えていたものが、高額で取引される可能性もあるため、相場を調べてから売る方法がおすすめです。

フリマアプリでの出品が面倒であれば、リサイクルショップに持ち込む方法もあります。

消費者金融以外でお金を用意したい方は、自身の不用品を売る選択肢も覚えておきましょう。

- 「お金がない!助けて!」即日でお金を用意する7つの対処法を紹介!

- 【最新】お金がない時の乗り切り方10選!即日でお金をつくる方法や注意点も解説

- 【保存版】お金がないときや借金でやばい状況を乗り切る対処方法18個を紹介

- お金を稼ぐ方法16選!副業や在宅で収入を増やすコツや自身に合った稼ぎ方について解説

- 国からお金を借りる8つの方法!すぐにお金が必要なときの対処法も紹介

- お金がないストレスは危険!お金がないときに今日からできる対処法とストレス発散方法を紹介

- 明日までにお金が必要なときの解決方法!今すぐ用意できない場合の対処法も解説

- 給料日までお金がないときの対処法!金欠状態になる原因や解決する方法も解説

- 生活費がない原因を見直して「対処法」を知ろう!避けるべき行動や消費者金融5選も解説

公的制度を利用して即日お金を作る・借りる方法

国が用意している公的制度のなかには、お金がない方が利用できる制度もあります。

公的制度を利用して、即日お金を用意する方法を解説します。

緊急小口資金

緊急小口資金とは、生活の維持が難しい方を対象に少額の費用を貸し付ける制度です。

貸付の上限額は20万円で、無利子なうえに保証人なしで借り入れられます。

主に新型コロナウイルス感染症の影響で収入が減少した方を対象にしているため、生活が難しい方全員が利用できる制度ではありません。

借り入れを希望する方は、住んでいる市区町村の社会福祉協議会の公式サイトや電話から申し込みましょう。

生活福祉資金貸付制度

生活福祉資金貸付制度とは高齢者や失業者など、一時的に生活が困難な方が対象の公的制度です。

生活福祉資金貸付制度は、4つの種類の資金に分かれています。

| 制度種類 | 各詳細 |

|---|---|

| 総合支援資金 | 生活再建までにかかる生活費や住居費 |

| 福祉資金 | 福祉用具購入や介護サービスにかかる経費 |

| 教育支援資金 | 低所得世帯の子どもが高校や大学などへ進学する際に必要な経費 |

| 不動産担保型生活資金 | 不動産を担保にして生活資金を貸し付ける資金 |

上記のとおり、生活福祉資金貸付制度は4つの種類に分かれており、それぞれ利用できる方が異なります。

自身が利用できる資金があるか確認し、申し込みましょう。

生活困窮者自立支援制度

生活困窮者自立支援制度は、仕事や心身の状況などにより生活が困窮している方を対象に、給付金を支給したり衣食住を提供したりする公的制度です。

生活困窮者自立支援制度は、次の7つの事業に分かれています。

- 自立相談支援事業

- 住居確保給付金

- 就労準備支援事業

- 家計改善支援事業

- 子どもの学習・生活支援事業

- 一時生活支援事業

- その他生活困窮者の自立の促進に必要な事業

自立相談支援事業と住居確保給付金は全国の自治体でおこなわれています。ほかの事業は自治体により、取り組み内容が異なるため注意してください。

住居確保給付金では就職活動を条件に一定期間家賃相当額を支給してくれるため、利用したい方は各自治体に相談してみましょう。

その他にもさまざまな公的な融資制度があるため「お金を借りられない際の最終手段とは?」もチェックしてみてください。

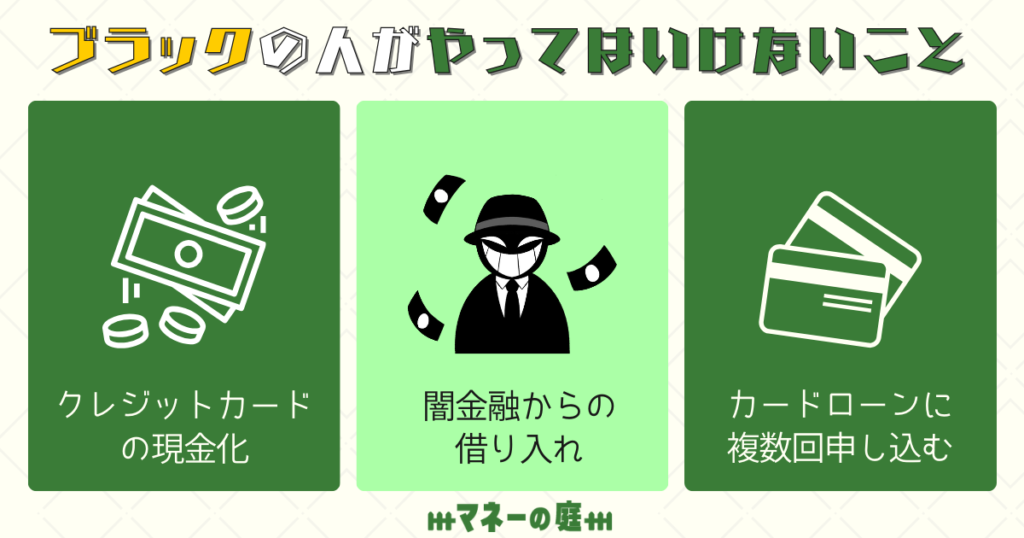

ブラックの人がお金を借りる際に絶対やってはいけないこと

ブラックの方がお金を借りる際にやってはいけないことは、上の3つです。

とくに闇金融からの借り入れは、トラブルに巻き込まれる可能性が高くなるため絶対にやめましょう。

ブラックの方がお金を借りる際に気をつける点を解説します。

クレジットカードの現金化

クレジットカードの現金化は主に次の2種類があります。

- 高額商品を購入し売却

- 現金のキャッシュバック

クレジットカードで高額な商品を購入し、買取業者に売却して現金を得る方法を現金化と呼ぶ場合があります。

また業者から価格の安い商品を高額な価格で購入し、現金をキャッシュバックしてもらう方法もクレジットカードの現金化です。

クレジットカードの現金化は違法ではありませんが、結果的に損をしたり犯罪に巻き込まれたりするデメリットがあります。

ブラックになるとクレジットカードの現金化に手を出す方も多いですが、絶対に避けましょう。

闇金融からの借り入れ

上限金利は法律によって次のように定められています。

| 借り入れ額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

ブラックになるとどの消費者金融からの借り入れもできなくなるため、闇金融に手を出す方がいます。

しかし闇金融は法外な金利を設定して貸し付けてくるため、絶対に利用しないでください。

闇金融の中では「トイチ」や「トサン」などと表現し、10日で1割や10日で3割の利息を請求される場合があります。

借り入れ額が高額になると返済が現実的ではないほどの利息を請求されるため、借金がさらに増えてしまいます。

カードローンに複数回申し込む

ブラックの場合は一般的にカードローンの審査に落ちるため、複数回申し込む方も多いですが避けてください。

ブラックとは別の「申し込みブラック」に該当する可能性が高いため、おすすめできません。

申し込みブラックは信用情報機関に登録されないため、デメリットが少ないと考えている方も多い傾向があります。

信用情報機関に登録されないものの、短期間に複数回申し込むとお金に余裕がないと判断されるため、おすすめできません。

カードローンを申し込む際は1社ずつにして、複数回の申し込みは避けるようにしましょう。

ブラックの借り入れに関するよくある質問

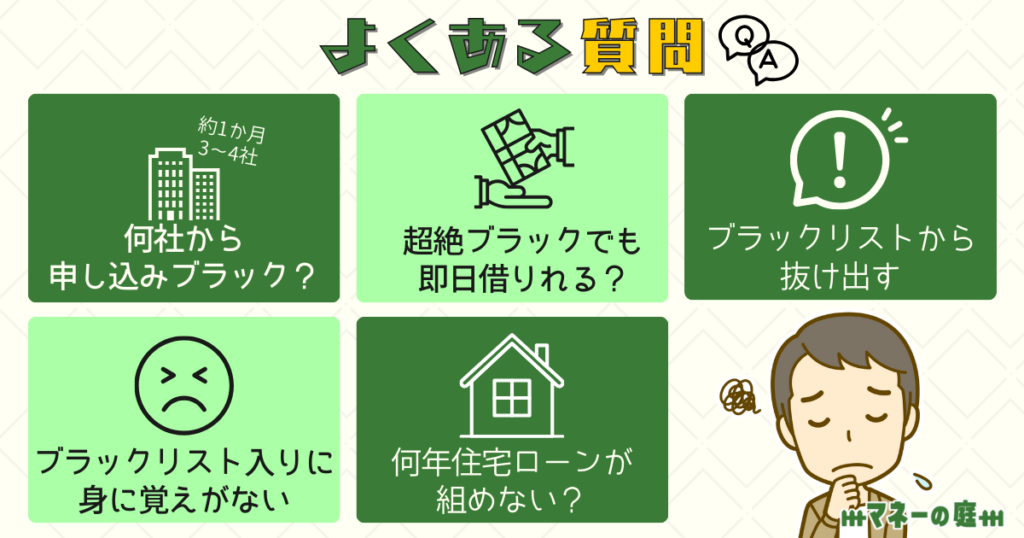

ブラックの借り入れに関してよくある質問に回答します。

何社から申し込みブラックになるのかや、ブラックから抜け出す方法などが気になる方は、ぜひ参考にしてください。

何社から申し込みブラックになる?

約1か月の間に3~4社へ借り入れを申し込むと、申し込みブラックになるといわれています。

ただし明確な基準はなく、金融機関により審査基準も異なるため、複数社に申し込みをしていても審査に通過できる可能性はあるでしょう。

申し込みブラックと判断されると、6か月間は審査に通るのは難しくなります。

自身が申し込みブラックの可能性がある場合は、6か月以上期間を空けてから再度申し込みましょう。

超絶ブラックでも即日で借りれる消費者金融はある?

一般的に超絶ブラックな方が、即日でお金を借りられる消費者金融はありません。

超絶ブラックの明確な基準はありませんが、現在返済を滞納している、自己破産を申請中などの方は、お金を借りられません。

ただし債務整理をしたあとや過去の滞納分を支払い、現在返済能力がある方は中小消費者金融であれば、お金を借りられる可能性はあります。

超絶ブラックの方は、現在抱えている問題を解決してから消費者金融へ申し込むようにしましょう。

現在超絶ブラックでお金の調達が難しくて悩んでいる方は、超絶ブラックでもお金を調達する方法を解説している記事もあわせてチェックしてみてください。

ブラックリストから抜け出すには?

ブラックリストからは、一定期間経過すれば抜け出せます。

ブラックリスト入りする原因により、5~10年間経過すれば自身の信用情報から金融事故の履歴が抹消されるためです。

ただしブラックリストの原因を解決し、一定期間延滞や滞納などのトラブルをおこさない必要があります。

ブラックリスト入りしても早く抜け出す方法はないため、お金を借りている場合は滞りなく返済を続けましょう。

ブラックリスト入りに身に覚えがない場合は?

ブラックリスト入りに身に覚えがない場合、借り入れ先の金融機関に訂正を依頼できます。

訂正されないときは信用情報機関に異議申し立てをおこない、誤りが認められればブラックリストが解除されます。

ただしブラックリストの解除には、登録情報が誤りであることを証明する必要があるため注意しましょう。

ブラックリストに載ると住宅ローンは何年組めなくなる?

ブラックリストに載ると、住宅ローンは5~10年は組めなくなります。

住宅ローンが組めない期間は、債務整理をしたか長期間の延滞をしたかなどにより異なります。

不安な方は信用情報機関から、自身の信用情報を開示請求する方法がおすすめです。

自身の信用情報を確認し、金融事故の履歴が抹消されていれば住宅ローンを組めるようになります。

まとめ

ブラックになる原因や自身の信用情報を調べる方法、消費者金融以外でお金を用意する方法などを解説しました。

過去に金融事故を起こしブラックな方でも、中小消費者金融であればお金を借りられる可能性があります。

ブラックになる主な原因は次のとおりです。

- 返済の延滞や遅延

- 代位弁済

- 債務整理

- 総量規制の上限

信用情報に傷がついていると、基本的に大手消費者金融の審査に通れません。

ブラックでもお金を借りられる可能性がある、セントラルやいつもなどの中小消費者金融を利用しましょう。

大手消費者金融の審査に通過できない方は、本記事で紹介した内容を参考に必要なお金を用意して、金銭的な悩みを解消してください。

飯田道子(ファイナンシャル・プランナー)

保有資格:1級ファイナンシャル・プランニング技能士/証券外務員Ⅱ種/宅地建物取引士合格者/福祉住環境コーディネーター2級/整理収納アドバイザー1級/ヒューネラル・アドバイザー(JA)/インバウンド・コーチ(英語)

【プロフィール】

CFP認定者。海外生活ジャーナリスト。金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっている。海外移住にも対応しており、特にカナダや韓国への移住相談や金融・保険情報を得意としている。

※本記事の情報は2022年11月時点のものです。

※本記事は公開・修正時点の情報であり、最新のものとは異なる場合があります。キャンペーンを含む最新情報は各サービスの公式サイトよりご確認ください。 ※本記事で紹介しているサービス・商品に関するお問い合わせは、サービス・商品元に直接お問い合わせください。

<参考>

セントラル

フタバ

アロー

スーパーブラックでも借りれる!超絶ブラックでもOKで審査甘いという口コミがある消費者金融を紹介!即日融資も対応