- バーチャルカードや後払いアプリは審査不要で利用できるサービス

- 決済できる場所に制限がある点やチャージ・決済に上限がある点には要注意

- バーチャルカードや後払いアプリを利用したい方は、選ぶときのポイントを押さえよう!

バーチャルカードは、審査なしで発行できるネット決済専用カードです。

審査はあるものの気軽に後払いサービスが利用できるため、気になっている方は多いでしょう。

バーチャルカードなら仕事をしていない方、学生の方でも利用可能です。

しかしバーチャルカードや後払いアプリにはデメリットもあり、サービス内容を適切に理解する必要があるでしょう。

本記事ではバーチャルカードや後払いアプリなど、審査なしで利用できるサービスの特徴や選ぶ際のポイント、メリットやデメリットについて解説します。

おすすめの後払いアプリやバーチャルカードについても紹介するため、自身に適したバーチャルカードを見つけましょう。

【借入方法別】サービス比較表

| あと払いアプリ | スマホローン | 消費者金融アプリ | |

|---|---|---|---|

| 特徴 | 審査なしのサービスあり ポイントが貯まる場合も | 少額から借り入れ可能 提携サービスで優遇 | 24時間アプリで簡単申込 コンビニの提携ATMに対応 |

| おすすめの方 | 学生や手持ち資金がない方 | カードレスで借り入れしたい方 | 時短・利便性を重視する方 |

| おすすめ サービス | \全国で幅広く活用OK/ 詳細はこちら | \ファミマアプリで完結/ 詳細はこちら | \アプリで一括管理/ 詳細はこちら |

\売上金を買い物に活用/ 詳細はこちら | \ドコモ利用で金利優遇/ 詳細はこちら | \返済の手数料0円/ 詳細はこちら | |

\優待クーポンあり/ 詳細はこちら | \auPAYユーザーは優遇あり/ 詳細はこちら | \借り入れがバレない/ 詳細はこちら |

審査なしで手軽に借入したい方は

あと払いアプリ

少額をサクッと借りたい方は

スマホローン

まとまったお金の借入は

消費者金融アプリがおすすめ!

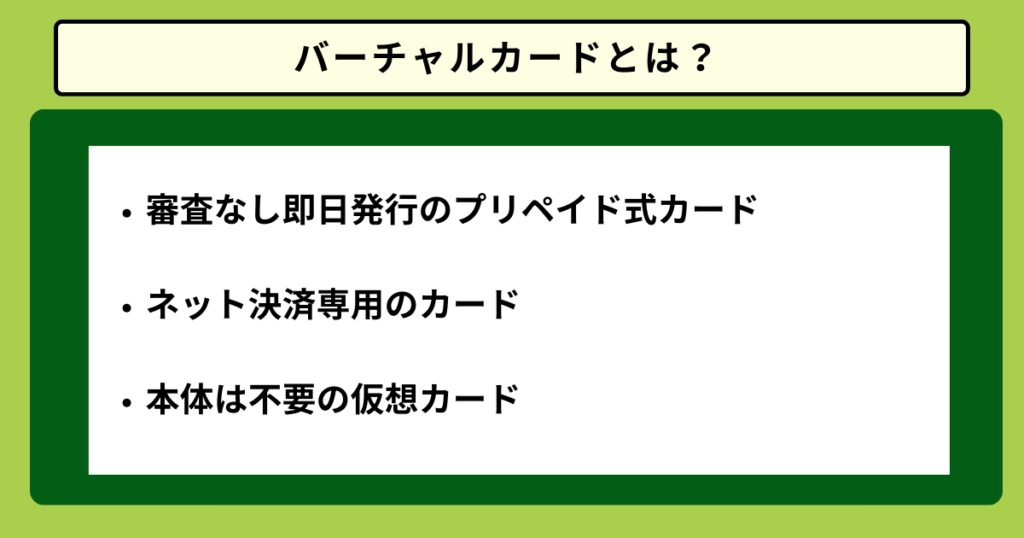

バーチャルカードとは?

バーチャルカードの特徴について解説します。

クレジットカードやほかのカードとの違いについても解説するため、ぜひ参考にしてみてください。

審査なしで即日発行のプリペイド式カード

バーチャルカードは、審査なしで即日発行可能なプリペイド式カードです。クレジットカードとは異なり審査が不要なうえ、カードの到着を待つ必要もないため手軽に利用できます。

バーチャルカードではクレジットカード同様、VISAやMastercard、JCBなどの国際ブランドが指定されており、それぞれの加盟店で料金の支払いに利用可能です。

すぐにキャッシュレス決済を利用したいと考えている方は、バーチャルカードが適しているといえるでしょう。

バーチャルカードはネット決済専用のカード

バーチャルカードはネット決済専用のカードであり、プラスチック製のカードが届くことはありません。

オンライン上で閲覧できるバーチャルカードには、16桁のカード番号やセキュリティコード、有効期限など買い物の際に必要な情報のみが付与されています。

バーチャルカードを使用する際に必要なのは情報のみでありカード本体は不要であるため、バーチャル(仮想)カードと呼ばれています。

クレジットカードや他のカードとの違い

ネット決済専用のバーチャルカードはプラスチックカードが発行されず、カード番号や有効期限などの情報がネット上で発行されます。

クレジットカードの場合は紛失や盗難の際にカード番号の変更に時間がかかりますが、バーチャルカードは簡単に番号が変更できるため、セキュリティ性も高いです。

また、バーチャルカードは実店舗での利用ができませんが、クレジットカードを含むほかのカードはさまざまな店舗で利用可能できます。

そのため、自身の用途に応じてバーチャルカードやクレジットカードなどの利用を検討しましょう。

クレジットカードの作成を検討している方は、おすすめのクレジットカードについて紹介している記事を参考にしてみてください。

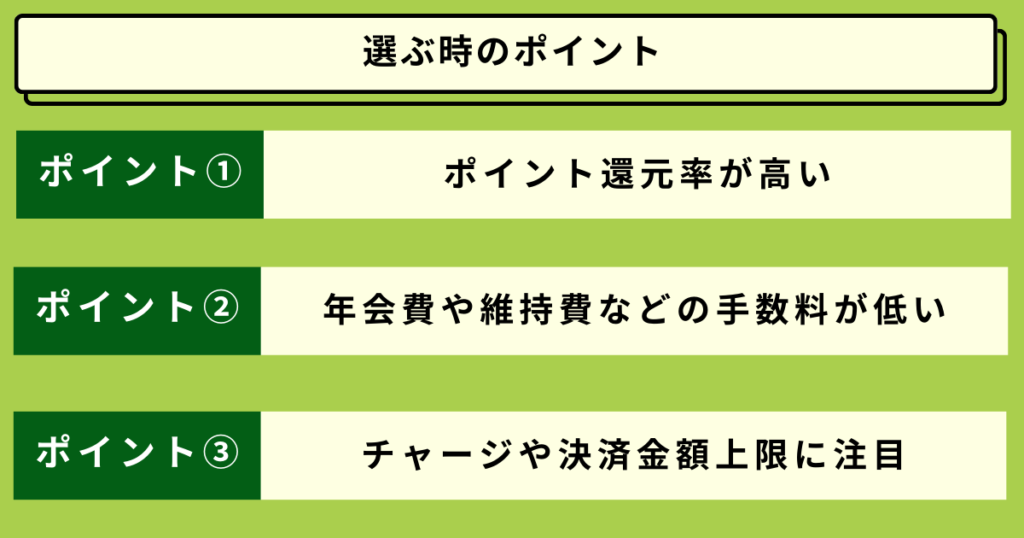

後払いアプリ・バーチャルカードを選ぶときのポイント

後払いアプリやバーチャルカードを選ぶ際は、次のようなポイントを意識しましょう。

- ポイント還元率の高さ

- 年会費や維持費などの手数料が低い

- チャージや決済金額上限

それぞれ詳しく解説します。

ポイント還元率が高い

後払いアプリやバーチャルカードを選ぶ際は、ポイント還元率が重要です。バーチャルカードには、ポイント還元を受けられるものと受けられないものがあります。

ポイント還元率が高いと効率よくポイントが貯められるほか、貯めたポイントはネットショッピングの支払いや、カード提携店舗など、さまざまな場面で利用可能です。

そのため、後払いアプリやバーチャルカードの利用を考えている場合は、可能な限りポイント還元率が高いものを選びましょう。

年会費や維持費などの手数料が低い

バーチャルカードには、年会費や維持費などの手数料がかかるものがあります。

利用する機会が少ない方は、バーチャルカードや後払いアプリで年会費や維持費などを支払い続けるのは大きな負担になります。

そのため、可能な限り年会費や維持費などの手数料が低いバーチャルカードや後払いアプリを選びましょう。

チャージや決済金額上限に注目

チャージや決済金額上限についても、後払いアプリやバーチャルカードを選ぶ際は注目してみてください。

たとえば、パソコンや家具など比較的高額な商品を購入したいと考えている方は、利用限度額が高いものを選ぶ必要があるでしょう。

また、決済金額上限は利用状況によって異なり、初回上限額は低めに設定されているケースが多いです。

そのため、後払いアプリやバーチャルカードを選ぶ際は、上限額が上がるための方法や流れについて事前に把握しておきましょう。

後払いアプリ・バーチャルカードのおすすめ7選

おすすめの後払いアプリやバーチャルカードについて7つ紹介します。

それぞれ特徴について詳しく紹介するため、どのような後払いアプリやバーチャルカードを利用したいか悩んでいる方は、ぜひ参考にしてみてください。

メルペイ

メルペイは、フリマアプリであるメルカリの売り上げを電子マネーとして利用できるキャッシュレス決済アプリです。

後払い機能を利用したい場合は、本人確認をおこないメルペイスマート払いに登録しましょう。

メルペイスマート払いには、利用上限額を診断する審査があります。上限額は、主にユーザーのメルカリの利用状況に基づく独自基準のAI与信で決定されます。

メルカリを普段からよく利用する方であれば高めの限度額で利用できるため、高額な買い物を検討している方におすすめです。

Kyash(キャッシュ)

Kyash(キャッシュ)は、リアルカードが世界的シェア率の高い国際ブランドであるVISAに対応した後払いアプリです。

アプリをダウンロードしてメールアドレスや電話番号などの必要事項を入力し、認証をおこなえば最短1分で登録できるため、すぐに利用できるサービスを探している方に最適です。

Kyashでは「イマすぐ入金」を利用してプリペイドカードに後払いチャージができます。後払いを利用するたびに審査がありますが、本人確認書類不要で簡単に申し込めます。

手軽に利用できる後払いアプリを探している方は、Kyashを検討してみてください。

バンドルカード

バンドルカードは、アプリから登録可能なプリペイドカード式の後払いアプリです。登録が完了すれば、アプリ上で買い物に利用可能なバーチャルカードが即時発行されます。

また、バンドルカードはリアルカードを発行すれば、世界シェア率の高いVISA加盟店でも買い物がおこなえます。

さらに、バンドルカードの「ポチッとチャージ」に審査を申し込み通過できれば、後払いマネーとして入金可能です。初回でも5,000円までチャージできるため、すぐにお金が必要な場合におすすめです。

B/43

B/43は、家計簿アプリとチャージ式のプリペイドカードが一体化したバーチャルカードです。

登録時の審査がなく、本人確認は運転免許証やマイナンバーカードを利用した簡単なものであるため、手軽に始められます。

またB/43では、「あとばらいチャージ」でプリペイドカードへの後払い入金ができます。

後払いチャージの申し込みには都度審査がありますが、スマートフォンから簡単に申し込めます。

ライフスタイルにあわせた家計管理や、カテゴリー別にお金の管理ができるため、家庭の経済把握と後払い機能を同時に利用したい方におすすめといえるでしょう。

ultra pay(ウルトラペイ)

ultra pay(ウルトラペイ)は、VISAのプリペイドカード式の後払いアプリです。

登録が完了すればアプリで確認可能なバーチャルカードが発行され、審査なしですぐに買い物を楽しめます。

ultra payで後払いサービスを利用したい場合は「こんど払い」に登録しましょう。

ただしこんど払いの利用には、本人確認とリアルカードの発行が必要です。

またultra payでは利用頻度に応じて限度額が上昇するため、長期的に利用できるサービスを探している方におすすめです。

BANKIT(バンキット)

BANKIT(バンキット)は、SBI新生銀行グループのアプラスが提供するバーチャルカードの即時発行が可能なVISAのプリペイドカードタイプの後払いアプリです。

後払いを利用したい場合は、チャージした金額を後払いで返済できるサービスの「おたすけチャージ」を利用しましょう。

ただし、おたすけチャージを利用するためには、BANKITのプリペイドカードで何度か決済をおこない、後払い機能を解放する必要があります。

条件を満たせばおたすけチャージが利用可能になる旨のアプリ通知が来るため、通知が来てから申し込みましょう。

ペイディ

ペイディは、AppleやAmazonなど70万店以上で利用可能な後払いアプリです。幅広い店舗で後払いサービスを利用したい方は、ペイディを検討してみてください。

ペイディには3回後払いサービスがあり、手数料無料で支払いを3回に分割できます。3回後払いサービスなら高額な買い物をする際も月々の支払いを抑えられるため、支払いに余裕ができるでしょう。

また、ペイディは本人確認や審査不要で利用可能なサービスです。

後払いを初めて利用する方、支払いを分割したい方にはペイディを検討してみてください。

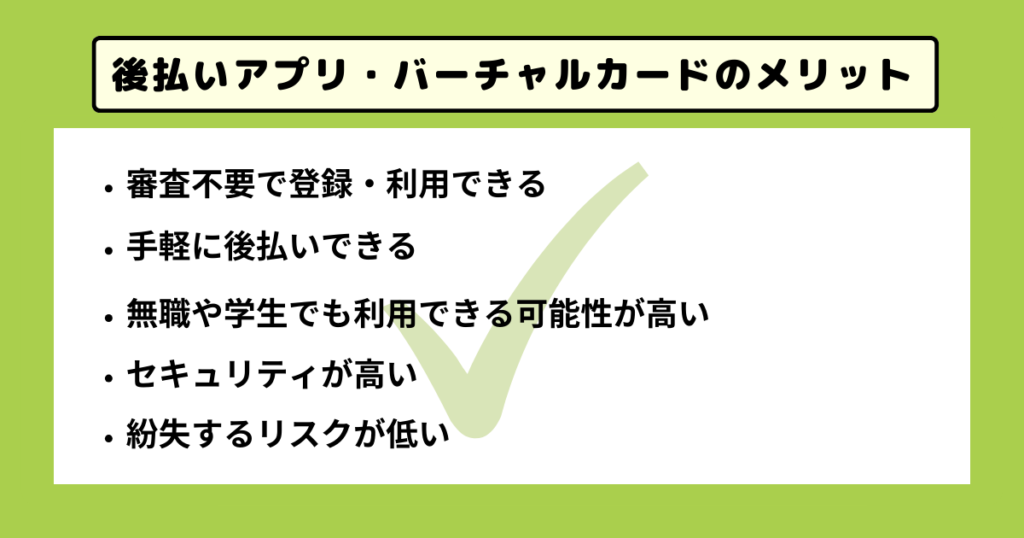

後払いアプリ・バーチャルカードのメリット

後払いアプリやバーチャルカードを利用するメリットは、次のとおりです。

- 審査不要で登録、利用できる

- 手軽に後払いできる

- 無職や学生でも利用できる可能性が高い

- セキュリティが高い

- 紛失するリスクが低い

それぞれ詳しく解説します。

審査不要で登録・利用できる

一般的なクレジットカードであれば、利用する前に審査に通過する必要があります。

しかし後払いアプリやバーチャルカードの場合、基本的に審査は不要です。審査にかかる時間がないため、迅速にオンラインショッピングをスタートできるでしょう。

また、収入や年齢制限などでクレジットカードが発行できない方にもおすすめになります。

手軽に後払いできる

バーチャルカードや後払いアプリがあれば、スマートフォンからすぐに後払いサービスが利用できます。

後払い専用のサービスであれば支払いをするのみで自動的に後払いが適用されるため、欲しいものを迅速に購入できるでしょう。

手持ちの現金が少ない方や後払いで支払いたいものがある方には、バーチャルカードや後払いアプリがおすすめです。

無職や学生でも利用できる可能性が高い

クレジットカードは一般的な決済手段として広く利用されていますが、発行するためには安定した収入や年齢制限など、一定の条件を満たす必要があります。

しかし後払いアプリやバーチャルカードは審査不要で発行できるため、クレジットカードの発行が難しい方でも利用可能です。

クレジットカードの審査に落ちた方や収入の安定しない方、学生などは後払いアプリやバーチャルカードの利用を検討してみてください。

セキュリティが高い

バーチャルカードは、実際のカード番号ではなく、仮の番号が発行されます。そのため、カード番号が漏えいした場合も悪用される心配がありません。

また、バーチャルカードには有効期限が設けられており、期限を過ぎると利用できなくなるため、不正利用防止にもつながります。

セキュリティの高いカードを利用したい方には、後払いアプリやバーチャルカードがおすすめです。

紛失するリスクが低い

通常のクレジットカードの場合、カードを持ち歩くため、外出先で落としたり、置き忘れたりと紛失のリスクが伴います。

一方で後払いアプリやバーチャルカードは、物理カードを持たないため、外出先で紛失や盗難にあうリスクがありません。

そのため、普段からクレジットカードを紛失する心配を抱えている方は、後払いアプリやバーチャルカードがおすすめといえるでしょう。

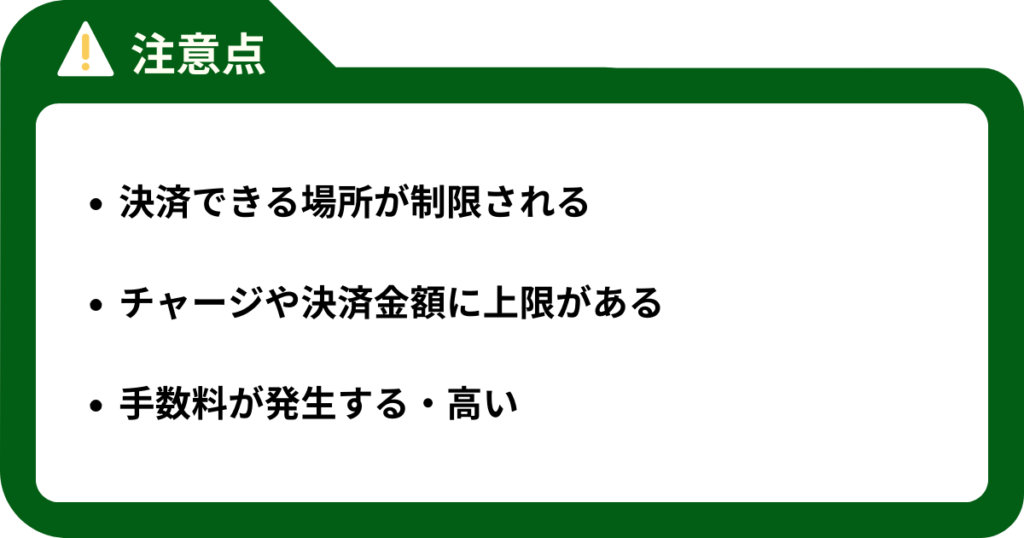

後払いアプリ・バーチャルカードのデメリットや注意点

後払いアプリやバーチャルカードを利用する際の、デメリットや注意点は次のとおりです。

- 決済できる場所が制限される

- チャージや決済金額に上限がある

- 高い手数料が発生する

それぞれ詳しく解説するため、デメリットや注意点を踏まえて自身に適しているか検討してみてください。

決済できる場所が制限される

後払いアプリやバーチャルカードが利用できるのは、基本的にオンラインショッピングのみです。

実店舗で買い物をする機会が多い場合、あまり後払いアプリやバーチャルカードを利用するメリットが得られない場合があるでしょう。

ただし特定の手続きをおこなえば、プリペイドカードとして実店舗でも利用できるものもあります。

自身のライフスタイルや買い物の習慣を考慮し、最適な後払いアプリやバーチャルカードを選択しましょう。

チャージや決済金額に上限がある

バーチャルカードのチャージや決済金額には上限が設けられており、一定以上の金額では利用できません。

高額な商品やサービスを購入したいとき、バーチャルカードや後払いアプリの上限が理由で支払いができないケースも考えられるでしょう。

反対に、チャージや決済金額に上限があるために、お金の使いすぎを防げます。

手元にクレジットカードがあると気づかぬうちに使い過ぎてしまうような方は、後払いアプリやバーチャルカードを検討してみてください。

手数料が発生する・高い

後払いアプリやバーチャルカードでは、利用の際に手数料が発生する可能性があります。

たとえばバンドルカードのような一部のサービスでは、利用金額に応じて手数料が増加します。繰り返し利用すると支払う手数料の合計は大きくなるため、利用の際は注意が必要です。

また年会費や維持費がかかるサービスも存在します。後払いアプリやバーチャルカードを利用するまえに、あらかじめどのくらいの手数料が発生するのかを確認してみてください。

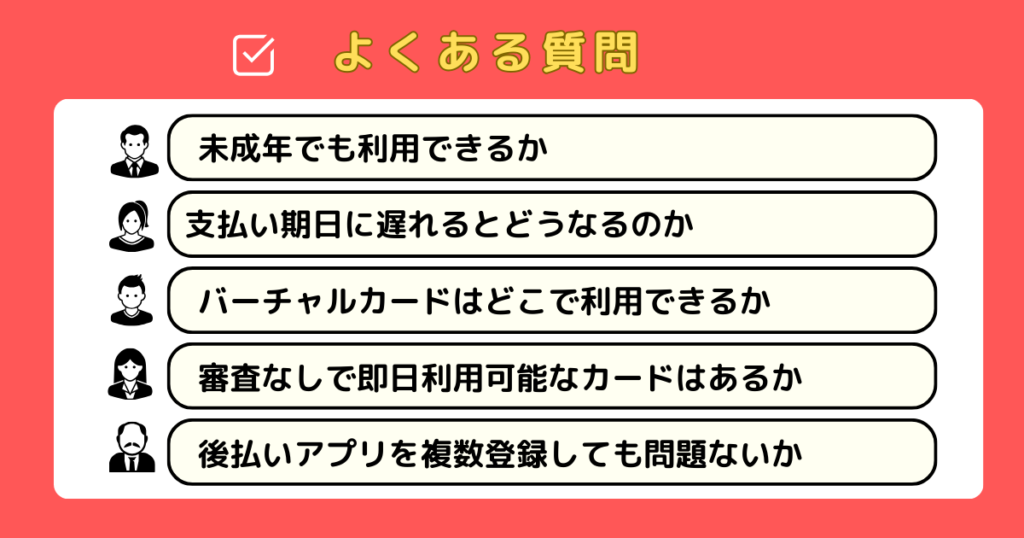

後払いアプリ・審査なしのバーチャルカードに関するよくある質問

後払いアプリや バーチャルカードに関するよくある質問について次の内容に回答します。

- 未成年でも利用できるか

- 支払い期日に遅れるとどうなるのか

- バーチャルカードはどこで利用できるか

- 審査なしで即日利用可能なカードはあるか

- 後払いアプリを複数登録しても問題ないか

同じような悩みを抱えている方は、ぜひ回答内容を参考にしてみてください。

未成年でも利用できる?

後払いアプリ(バーチャルカード)発行には審査がなく、未成年でも利用可能です。

そのため後払いアプリやバーチャルカードであれば、未成年の方でもクレジットカード同様にオンラインショッピングを楽しめるでしょう。

ただし、公共料金やガソリンスタンドなどの支払いには利用できないため注意しましょう。

支払い期日に遅れるとどうなる?

後払いアプリやバーチャルカードの支払い期日に遅れた場合、サービスの提供者から督促を受けます。

お金を支払うよう電話やメールで繰り返し通知が来るため、家族に知られる可能性は非常に高いでしょう。

また延滞により個人信用情報に傷がつき、新規のローン契約やクレジットカードの利用が難しくなる可能性もあります。

支払期日を適切に守り、計画的に後払いアプリやバーチャルカードを利用するようにしましょう。

バーチャルカードはどこで使用できる?

バーチャルカードは、AmazonをはじめとしたネットショッピングやNetflix、Amazon Prime Videoなどの動画配信サービスなどで利用可能です。

また、通常のクレジットカードと同様に、バーチャルカードにはVISAやMastercardなどの国際ブランドが付与されています。

そのため、国際ブランド加盟店であれば、海外のショッピングサイトでも利用できます。

審査なしで即日利用可能なカードはある?

貸倒リスクの観点から、審査なしで即日利用が可能なクレジットカードは存在しません。

クレジットカードは、利用料金をカード会社が一時的に立て替えをおこない、後日利用者がまとめて支払う仕組みです。

そこでカード会社は適切に返済してもらうために、利用者の返済能力を審査によって判断する必要があります。

そのため、審査なしで即日利用を希望する場合は、後払いアプリやバーチャルカードを検討しましょう。

後払いアプリは複数登録しても大丈夫?

後払いアプリは複数登録しても問題ありません。

しかし、審査が必要となる後払いアプリを複数利用する場合は、申し込みの時期に注意しましょう。

後払いアプリは、クレジットカードと同様に申し込み情報が信用情報に記録されます。

複数の申し込み記録があれば、お金に困っているのではカード会社が考えるため、審査の通過が困難になる可能性があります。

そのため、審査が必要な後払いアプリを利用する場合のみ、6か月程度空けてから申し込むようにしましょう。

まとめ

後払いアプリやバーチャルカードには年収や勤続年数を審査項目とした審査がないため、未成年や学生、無職の方でも利用可能です。

またスマートフォンアプリであり、手軽に後払いサービスが利用できます。

一方、後払いアプリやバーチャルカードが利用できるのは基本的にオンラインショッピングのみです。実店舗のみで利用したい場合は、クレジットカードの発行がおすすめです。

後払いアプリやバーチャルカードを選ぶ際は、ポイント還元率や手数料、利用できるお店を事前にチェックしてみてください。